青色申告をはじめよう!

青色申告とは

確定申告において、事業・不動産・農業所得などを申告するには2種類(白・青)あります。所得計算をするにあたり、計算方式が異なると考えていただければわかりやすいと思います。 具体的な違いは次の通りです。

| 青色申告 | 特典あり |

| 白色申告 | 特典なし |

なお、「青」と「白」という色分けは、かつて、確定申告書の用紙「白色」「青色」で区別していました。現在は、確定申告書の書式は2種類とも同じになっており、青色か白色かチェックマークをつける形式になっています。 青色申告の方が、白色申告に比べて「おトク」ということです。 具体的には次の通りです。

| 特典 | 内容 |

|---|---|

| 青色申告特別控除額 | 必要経費とは別に最高65万円を差し引くことができます。 |

| 専従者給与 | 生計が一の配偶者や親族に対する給与を必要経費に算入できます。(青色事業専従者給与関する届出書の提出が必要です。) |

| 欠損金の繰越控除・繰戻し | 事業所得などに損失が出たときは、翌年以降3年間にわたって繰越控除ができます。また、前年の所得に対して純損失の繰戻しができます。 |

| 減価償却の特例 | 一定の設備において特別償却や耐用年数の短縮ができます。 |

この他にも特典はいろいろあります。 ただし、なにもしなくて上記の特典があるわけではありません。次の要件などがあります。

- 法定の帳簿書類を備え付けて取引を記録し、かつ保存すること

- 税務署長に青色申告の承認の申請書を提出してあらかじめ承認を受けること

青色申告のポイントまとめ

- 事業所得や不動産所得の確定申告をするには青色と白色がある

- 青色申告の方が白色申告に比べてメリットが多い

- 青色申告をするには要件がある

- 青色申告承認申請書=「私は青色申告にしますよという届け」が必要

- 一定のルールに従った記帳をしなければいけない

青色申告特別控除

上記の青色申告特別控除は大きく分けて2段階あります。

複式簿記で記帳すると、最大で65万円(不動産所得で一定の規模以下の場合は65万円控除が適用されない場合がありますので注意)の控除があります。

複式簿記は会計ソフトを使用すると、比較的簡単にできます。

青色申告会は青色申告者の記帳を中心にサポートする機関です。

特に複式簿記を覚えたい、という方には会計ソフトの導入から日々の記帳まで相談に応じております。

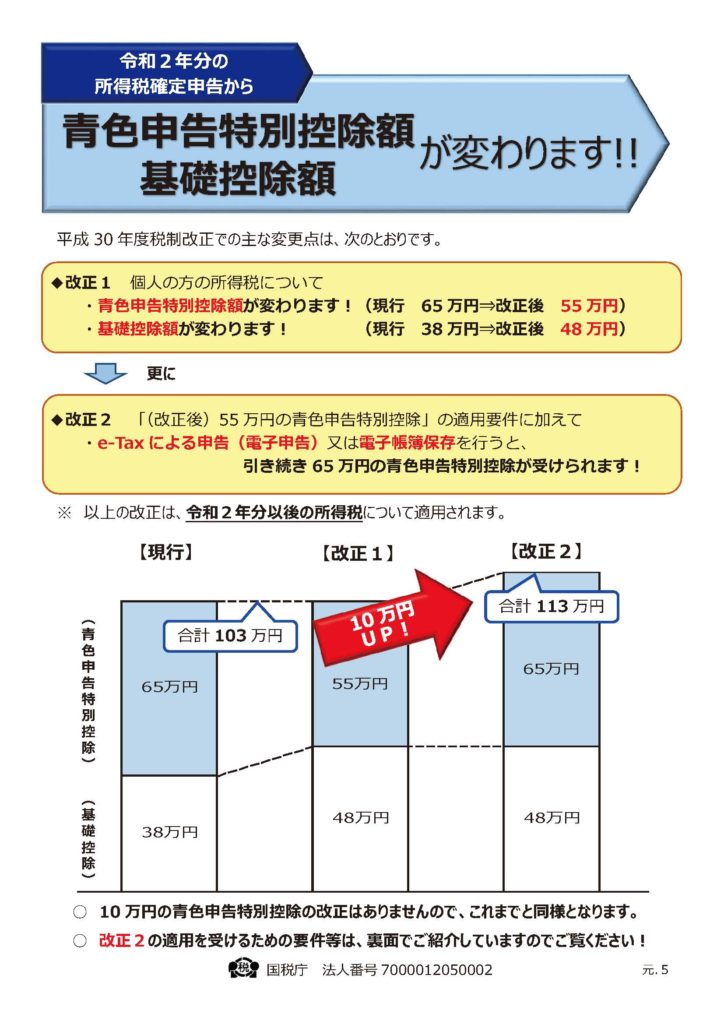

なお、青色申告特別控除額は2020年分(令和2年分)以降、下記のとおり改正がされます。

複式簿記

青色申告の承認を受け、複式簿記で記帳をすると、青色申告特別控除が最大65万円受けられることは上記の通りです。

それでは、複式簿記とはどのようなものでしょうか。

形式面と実質面の両面から考察すると理解しやすいと思います。

形式面

ここをクリックしてください

(Wikipediaにリンクしています。)

実務面

毎日、現金出納帳を記帳し、現金残高を合わせます。

現金出納帳と預金通帳(事業用)をベースに、仕訳を行い、総勘定元帳を作成します。

・現金出納帳は毎日記帳しているか。

・この支払の科目は何?

・事業とプライベートのお金がきっちり区分できているか。

・従業員の源泉徴収の処理の仕方は?

・減価償却はどうやって計算するの?

・消費税はどうやって記帳するの?

・クレジットカード決済はどうやって処理するの?

・自宅兼事務所における水道光熱費はどうやって経費にするの?

実際に記帳を始めると、上のような数々の壁に当たります。

「青色申告会」のコアとなるサービスは、これらの記帳実務をサポートさせていただくことです。

具体的には、次のサービスなどです。

・複式簿記の講習会

・会計ソフトの講習会

・記帳実務の個別指導

・会計ソフトのサポート

会計ソフト

複式簿記は、最近では会計ソフトを導入することにより、大幅に手間を省くことができます。青色申告会では、会計ソフト「ブルーリターンA」を取り扱い、記帳実務のサポートを行っております。